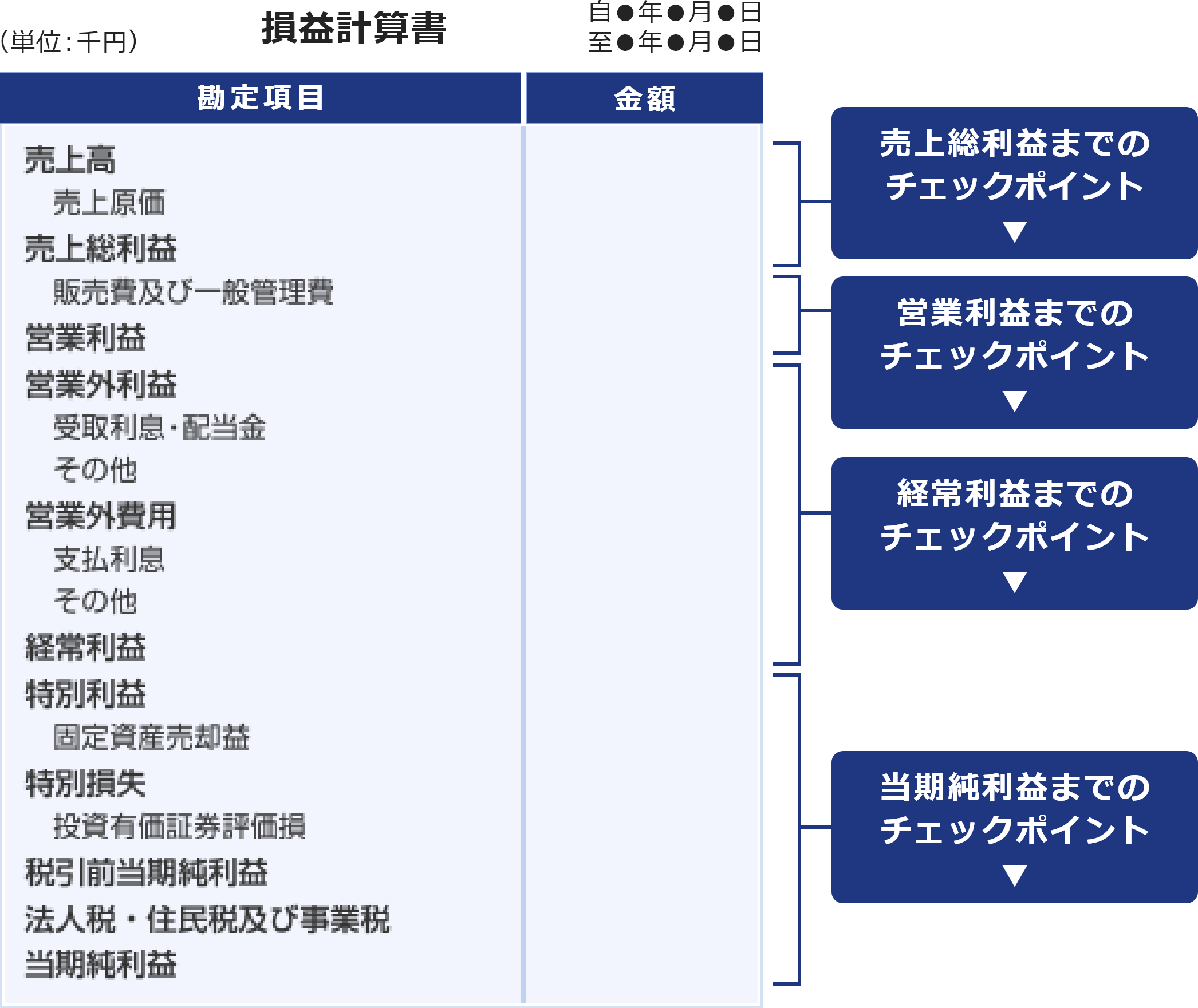

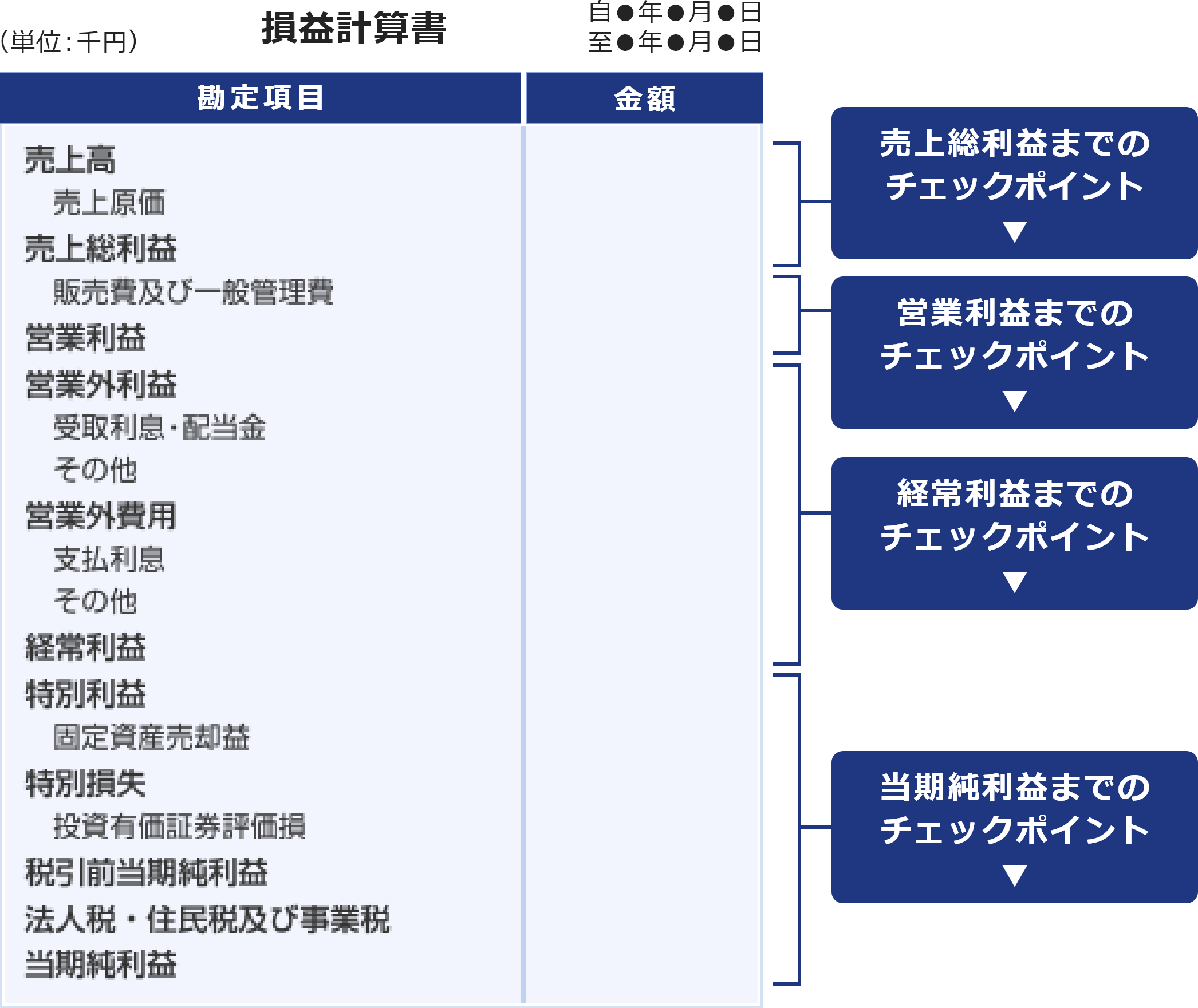

損益計算書の読み方

営業活動の「結果」を示す損益計算書

損益計算書とは、企業の1年間における本業・副業での売上・損益を示しているもので、一般にProfit and Loss Statement(略称P/L)と呼ばれています。売上総利益や純利益などのカテゴリごとに、それぞれ何によって利益・損失が生じたのかがフローでわかるようになっています。

損益計算書チェックポイント

売上総利益までのチェックポイント!

主力商品の売れ筋がわかる! ~売上高~

企業が本業で得た総売上で「年商」とも呼ばれ、目標設定としてよく利用されている。通常の売買においては「単価」×「数量」で計算される。一般に増収は良い傾向で減収は良くないとされるが、例えば収益性(利益率)の高い商品への販売集中で収益性の悪い商品の扱い量を減らした場合などは、相対的に減収になったとしても一定の評価がされる。事業規模を示す指標でもあり、過去の流れをみるためにも最低2期分の比較が必要である。

主力商品・サービスの強さがわかる! ~売上総利益~

別名「粗利」とも呼ばれ、一般的に人件費や副業で得た利益を含まない、企業の提供するサービス・商品の競争力を示す利益である。同業他社との比較においてはよく、売上高総利益率「=売上総利益÷売上高×100」が利用され、仕入れた商品にどれだけの付加価値を付けられたかを示し、一般にサービス業は業界平均値よりも高く、卸売業・建設業は低くなっている。与信管理においては直近2期分の比較及び業界標準値との比較が重要。

営業利益までのチェックポイント!

内部留保効果を生み出す! ~販売費及び一般管理費(減価償却費)~

この勘定科目については人件費をはじめ売上高に比例しない固定費が多い。与信管理においては、特に減価償却費に注目したい。減価償却費とは、固定資産の取得に要した購入価格をその資産が使用できる期間にわたって費用配分されるコストであり、実際の現金支出を伴わない費用である。これは過去に購入(現金支出)されたものを将来にわたって費用計上(非現金支出)するため利益(現金)の内部留保効果を生み出すことになる。キャッシュ・フロー(現金)が重要視される近年においてきっちりと減価償却費が計上されているかは重要であり、その他にも交際費・寄付金などが社会通念上に照らし適当な範囲で計上されていることなども注目される。

企業運営の難しさ! ~人件費&貸倒損失(販売費及び一般管理費)~

いずれも販売費及び一般管理費の中にある勘定科目であるが、人件費は一般に従業員に支払われる給与・賞与・諸手当及び役員に支払われる役員報酬が該当する。企業の業績が悪化してきた際、コスト削減で最も手をつける部分であるが、中でも注目したいのは役員報酬である。中小企業には同族で経営陣を固めるケースが多いが、その場合役員報酬が高いと従業員からの反感を買うことも少なくない。与信管理上では、従業員への給与・賞与と役員報酬のバランスを確認する必要がある。貸倒損失とは売掛金、貸付金などの債権が回収できなかった場合に計上される費用勘定のことで、回収不能となった金額が貸倒引当金(貸借対照表)の額を上回る場合に計上される。販売先が倒産した場合はいわゆる焦付額を示すものであり、貸倒損失が多い場合は販売先に対する与信管理の甘さや販売回収能力が弱い可能性がある。通常回収されなくてはならない債権額の回収ができないことは現金化されないことを意味しており、これが原因で資金不足から倒産につながるケースも少なくない。よって、与信管理においては貸倒損失の金額の確認が重要となる。

経常利益までのチェックポイント!

副業で得た収益がわかる! ~営業外収益~

営業外収益は企業の副業(財テク)などで得た収益のこと。代表的な営業外収益の勘定科目としては、受取利息・配当金があり、投資した有価証券、不動産などで得た収益を意味する。特に注意が必要なのは「営業外収益 > 営業利益」の場合で、本業より副業の方が儲けが多いことを意味しており、財テク能力は高いが、肝心の本業については懸念されるためである。近年では金融商品も複雑化してきており、レバレッジの効いた商品に手を伸ばし、大幅な収益を生み出す企業もあれば、大幅な損失になってしまう企業も存在し、それが原因で倒産してしまうことも少なくない。よって、本業と副業のバランスを知る上で営業外収益は与信管理上、重要となる。

収益圧迫の要因! ~営業外費用~

営業外費用には、借入金の利息(支払利息)や企業の副業(財テク)などで被った費用(有価証券売却損・評価損など)がある。この中で最も注目したいのが、支払利息である。企業は存続する上で最も重要な要素のひとつが資金調達である。無借金経営であれば計上されることはないが、日本では特に金融機関への依存度が高くなっているのが現状である。金融機関から借入金を導入した場合に発生するのが支払利息であるが、これはダイレクトに経常利益に影響を与えるものであり、金利(企業の信用度が反映)にもよるが基本的に借入金が多ければ多いほど利息は嵩み望ましくない。よって、経常利益にどういった形で影響を与えているかを判断するために数期分の比較を行い、増減の要因(借入金の増減など)を確認することが与信管理において重要である。

当期純利益までのチェックポイント!

通常生じない臨時の要因! ~特別利益&特別損失~

企業が活動する上においては、通常では発生しない臨時の収入及び費用が生じることがあり、これが特別利益(収入)、特別損失(費用)である。所有不動産を売却した際に生じる固定資産売却損益や保有している子会社・関係会社の株式を売却した際に生じる投資有価証券売却損益などが該当する。企業にとって特別利益は利益に上乗せされるものであるが、「特別利益>経常利益」の場合、本業及び副業で生じた損失分を不動産や株式の売却分で充当している可能性もあり、与信管理においては特別利益・損失の内容把握が重要となってくる。

税金は当期以前の利益を加味する! ~当期純利益&法人税・住民税及び事業税~

当期純利益は、税引前当期純利益から法人税・住民税及び事業税を差し引いた利益であり、企業の最終的な1年間の利益を示す。この最終利益は、貸借対照表の利益剰余金(純資産の部)に計上されることとなり、企業の内部留保を上乗せしていくこととなる。ただ、最終損失となった場合には内部留保を食いつぶすこととなる。上述の通り、税金の影響を大きく受けることとなり、純然な毎期の比較対象としては税引前当期純利益が望ましい。

損益分岐点について

損益分岐点の原理

「売上高の増加=儲かっている」と錯覚してしまうことが多いですが実際はそうではなく、売上高を増加させるには新たな費用も発生することになります。損益分岐点とは「利益ゼロとなる売上高」のことを指します。

与信管理における損益分岐点 ~企業の成長に応じた判断を~

通常、ある程度の社歴を重ねた企業の場合、損益分岐点を上回る売上高を確保していることは企業の継続において極めて重要で、仮に売上高が損益分岐点を下回っている場合には厳しい状況の可能性があります。ここで判断が難しいのが、設立してまだ日が浅い企業です。一般的に設立当初は「創業赤字」という言葉もある通り、創業に関わるコスト負担と販路が確立していないことで売上も伸びず、損益分岐点を下回る売上高しか計上できない可能性が高です。よって、損益分岐点をクリアすることが設立間もない企業にとっての課題であり企業の成長を図る指標にもなります。ただし、社歴を重ねてもクリアできていない企業についてはビジネスモデルに問題を抱えている可能性が高く、その要因を分析する必要があります。

「最新記事」一覧を見る