5279億円

JALグループの持株会社である東証1部上場の(株)日本航空(品川区東品川2-4-11、設立平成14年10月、資本金2510億円、西松遙社長)と、関連会社の(株)日本航空インターナショナル(同所、設立昭和28年10月、資本金2000億円、同社長)、(株)ジャルキャピタル(同所、設立昭和63年7月、資本金35億円、金山佳正社長)の3社は、1月19日東京地方裁判所に会社更生手続開始を申し立て、同日更生手続開始決定を受けた。

申立代理人は南賢一弁護士(港区赤坂1-12-32、西村あさひ法律事務所、電話03-5562-8760)ほか16名。管財人には企業再生支援機構と片山英二弁護士(中央区八重洲2-8-7、阿部・井窪・片山法律事務所、電話03-3273-2600)が選任された。

負債総額は日本航空6715億7800万円、日本航空インターナショナル1兆5279億1900万円、ジャルキャピタル1226億8400万円。3社合計の負債総額は2兆3221億8100万円。日本航空グループ3社の負債は、金融機関を除いた事業会社では平成12年7月の(株)そごう(グループ負債1兆8000億円)を抜いて戦後最大の大型倒産となった。なお上場企業(日本航空)の倒産は今年初、平成21年度(4月~3月)では7件目である。

日本航空は、昭和26年創業。同28年に日本航空株式会社法に基づき法人化され、同62年に民営化された。平成14年日本エアシステムと統合、同年にグループ持株会社化に伴い純粋持株会社・日本航空の下に再編。日本航空インターナショナルは国内・国際航空事業及び貨物事業を担当する中核企業で、ジャルキャピタルは総合リース業及び金融業を展開。日本航空のグループ会社は平成21年3月の有価証券報告書では子会社203社、関連会社83社の合計286社(事業内訳は、航空運送事業8社、航空運送関連事業160社、旅行企画販売事業38社、ホテル・リゾート事業18社、商事・流通その他事業43社、カード・リース事業19社)。平成21年3月期の連結売上高は1兆9511億円で、当期純損失は631億円を計上していた。

しかし国際線・国内線の不採算路線の増加、座席単価収入の落ち込みなどで高コスト体制の改善が遅れ収益を圧迫、さらに約8000億円の有利子負債や、OBを含む従業員の退職年金の未積立退職給付債務約3300億円、機体購入のためのリース債務の負担などが財務を圧迫して実質債務超過に陥っていた。

このため、平成21年11月末までに運転資金約1300億円の不足が表面化。国土交通大臣直轄の「JAL再生タスクフォース」を結成し再建の検討に入ったが、10月29日に(株)企業再生支援機構に再生支援を要請した。このため11月13日、金融機関からの資金支援を得るまでのつなぎとして事業再生ADRを申請していた。

11月13日に発表した平成22年3月期第2四半期連結決算では当期純損失が1312億円と赤字幅が拡大。また、OBに対する年金問題も、減額に必要な2/3以上の同意が得られず調整は難航していた。

こうしたなか平成22年1月に入り、企業再生支援機構は日本航空の実質債務超過額が8000億円超と判断した。このため債務の大幅カットや手続きの透明性が高い法的手続が不可欠と判断。事前に金融機関と調整し再建計画をまとめたうえで会社更生法を申し立てる、事前調整(プレパッケージ)型の事業再生を進める方向で主力銀行と調整に入った。これに対し、法的整理に難色を示していた取引メガ3バンクは、債権放棄・債務株式化で3000億円超の金融支援を盛り込んだ独自の私的整理案を策定。日航グループの再建を巡り企業再生支援機構と日航グループ、メガバンクとの間で混乱の様相を呈していた。結局、政府が企業再生支援機構の再建案を支持し、メガバンクも法的整理による再建案を受け入れたため、法的手続きの方針を決定。企業再生支援機構へ再生支援を申し込み、支援決定を受けるとともに、会社更生手続開始を申し立てた。

日本振興銀行(株)(千代田区神田司町2-7、設立平成15年4月、資本金182億7221万円、小畠晴喜社長)は、9月10日東京地裁に民事再生法の適用を申請した。同日、金融庁から預金保険法に基づく「業務及び財産の管理を命ずる処分」を受け、預金保険機構が金融整理管財人に就任した。負債総額は6805億6300万円。

同行は、平成16年4月金融コンサルタント会社を経営する木村剛氏が中心となり、中小企業向け融資を目的に開業した。当時、金融機関の貸し渋りに悩む中小企業に対する無担保融資と運用目的の定期預金を専門に取り扱っていた。木村氏が小泉政権時の金融庁金融分野緊急対応戦略プロジェクトチームのメンバーだったことで開業当初から注目されていた。全国47都道府県に拠点を設置し、118店舗(22年8月末時点)のネットワークを有していた。

中小企業向け専業融資が市場のニーズと適合し、当初は貸出利息を中心とした資金運用収益や新規貸出の増加が業績に寄与。その後は、政府などの中小企業向け制度融資の拡充により当初のビジネスモデルは崩壊、打開策として積極的にノンバンクからの債権買取にシフトし、平成22年3月期には331億4300万円の業務収益を計上し、22年6月末時点での預金残高は6101億円、貸出残高は4479億円となった。

こうしたなか、平成21年3月、商工ローン大手の(株)SFCGから多額の貸出債権の二重譲渡を受けていたことが発覚した。同5月、金融庁が立ち入り検査に着手し、他の金融機関では前例のない9カ月間の検査期間であったことで動向が注目された。同22年3月期には、貸倒引当金の大幅積み増しから約51億円の最終赤字の転落し、この責任を取る形で木村氏が会長職を5月10日に辞任した。さらに5月27日、検査妨害などで金融庁より4カ月間の一部業務停止命令を受け、金融庁が検査忌避の疑いで刑事告発した。6月16日には、木村前会長、西野社長ら5名が逮捕される事態となり、急遽社外取締役だった小畠晴喜氏(作家名:江上剛)が代表執行役社長に就任し、新体制のもと再建を目指して体制の立て直しを図っていた。

しかし、不良債権の精査の結果、平成22年6月末時点で1870億円の債務超過に転落。9月中間期決算も大幅な債務超過に陥る見通しとなり、増資交渉も上手くいかず、9月10日に金融庁から業務停止(9月10日から9月12日)を含む行政処分を受けていた。

JALグループの持株会社である東証1部上場の(株)日本航空(品川区東品川2-4-11、設立平成14年10月、資本金2510億円、西松遙社長)と、関連会社の(株)日本航空インターナショナル(同所、設立昭和28年10月、資本金2000億円、同社長)、(株)ジャルキャピタル(同所、設立昭和63年7月、資本金35億円、金山佳正社長)の3社は、1月19日東京地方裁判所に会社更生手続開始を申し立て、同日更生手続開始決定を受けた。

申立代理人は南賢一弁護士(港区赤坂1-12-32、西村あさひ法律事務所、電話03-5562-8760)ほか16名。管財人には企業再生支援機構と片山英二弁護士(中央区八重洲2-8-7、阿部・井窪・片山法律事務所、電話03-3273-2600)が選任された。

負債総額は日本航空6715億7800万円、日本航空インターナショナル1兆5279億1900万円、ジャルキャピタル1226億8400万円。3社合計の負債総額は2兆3221億8100万円。日本航空グループ3社の負債は、金融機関を除いた事業会社では平成12年7月の(株)そごう(グループ負債1兆8000億円)を抜いて戦後最大の大型倒産となった。なお上場企業(日本航空)の倒産は今年初、平成21年度(4月~3月)では7件目である。

日本航空は、昭和26年創業。同28年に日本航空株式会社法に基づき法人化され、同62年に民営化された。平成14年日本エアシステムと統合、同年にグループ持株会社化に伴い純粋持株会社・日本航空の下に再編。日本航空インターナショナルは国内・国際航空事業及び貨物事業を担当する中核企業で、ジャルキャピタルは総合リース業及び金融業を展開。日本航空のグループ会社は平成21年3月の有価証券報告書では子会社203社、関連会社83社の合計286社(事業内訳は、航空運送事業8社、航空運送関連事業160社、旅行企画販売事業38社、ホテル・リゾート事業18社、商事・流通その他事業43社、カード・リース事業19社)。平成21年3月期の連結売上高は1兆9511億円で、当期純損失は631億円を計上していた。

しかし国際線・国内線の不採算路線の増加、座席単価収入の落ち込みなどで高コスト体制の改善が遅れ収益を圧迫、さらに約8000億円の有利子負債や、OBを含む従業員の退職年金の未積立退職給付債務約3300億円、機体購入のためのリース債務の負担などが財務を圧迫して実質債務超過に陥っていた。

このため、平成21年11月末までに運転資金約1300億円の不足が表面化。国土交通大臣直轄の「JAL再生タスクフォース」を結成し再建の検討に入ったが、10月29日に(株)企業再生支援機構に再生支援を要請した。このため11月13日、金融機関からの資金支援を得るまでのつなぎとして事業再生ADRを申請していた。

11月13日に発表した平成22年3月期第2四半期連結決算では当期純損失が1312億円と赤字幅が拡大。また、OBに対する年金問題も、減額に必要な2/3以上の同意が得られず調整は難航していた。

こうしたなか平成22年1月に入り、企業再生支援機構は日本航空の実質債務超過額が8000億円超と判断した。このため債務の大幅カットや手続きの透明性が高い法的手続が不可欠と判断。事前に金融機関と調整し再建計画をまとめたうえで会社更生法を申し立てる、事前調整(プレパッケージ)型の事業再生を進める方向で主力銀行と調整に入った。これに対し、法的整理に難色を示していた取引メガ3バンクは、債権放棄・債務株式化で3000億円超の金融支援を盛り込んだ独自の私的整理案を策定。日航グループの再建を巡り企業再生支援機構と日航グループ、メガバンクとの間で混乱の様相を呈していた。結局、政府が企業再生支援機構の再建案を支持し、メガバンクも法的整理による再建案を受け入れたため、法的手続きの方針を決定。企業再生支援機構へ再生支援を申し込み、支援決定を受けるとともに、会社更生手続開始を申し立てた。

東証1部上場で消費者金融大手の(株)武富士(新宿区西新宿8-15-1、設立昭和26年3月、資本金304億7790万円、吉田純一社長、従業員2009名)は、9月28日東京地裁に会社更生法の適用を申請した。申請代理人および保全管理人は小畑英一弁護士(LM法律事務所、千代田区九段北4-1-3、電話連絡先「武富士本社コールセンター」0120-390-302)。負債総額は4336億800万円だが、今後の過払金の返還請求状況により増加する可能性がある。

同社は、故・武井保雄氏が「富士商事」として個人向け金融貸出業務を開始したのがはじまり。当初は団地に住む人々をターゲットとした「団地金融」だったが、その後本格的な消費者金融業に進出。無担保保証による即時融資で積極的に営業展開し、他社の子会社化・合併で事業規模を拡大してきた。平成8年には株式を店頭登録し、同10年12月に東証1部へ株式上場。融資残高1兆円を突破して消費者金融業者トップの地位を築き上げ、ピーク時の同14年3月期は売上高4232億4600万円を計上した。同17年5月の無担保ローンは271万8342口座に対し1兆6399億5000万円とし、以降の新規成約率のピークは同年11月63.9%と高水準だった。

しかし、最近は貸金業法の完全施行を控えた与信基準の厳格化が影響して融資残高が減少。平成21年3月期の営業収益は1854億4300万円まで低下し、利息返還損失引当金や社債発行費等の計上により当期純損失2569億3300万円を計上、同22年3月期も営業収益は1194億300万円にとどまった。このため営業店舗の統廃合など各種合理化を図ってきたほか、貸付債権等の資産譲渡により手元流動性の改善に努めてきた。

こうしたなか改正貸金業法による格付けの引き下げと、その引き下げによる一部借入金の早期返済事由への抵触もあり、資金調達環境が厳しくなっていた。資金繰り改善のため同23年3月期第一四半期で不動産及び営業貸付金の一部譲渡等を実施し、22年8月の無担保ローン貸付残は92万5892口座に対し4779億7000万円にまで縮小、新規成約率は4.4%(21年8月は32.2%)にまで下げていた。一方、高水準で推移する利息返還請求の影響もあって自主再建を断念した。なお、9月28日の取締役会で、吉田純一氏が代表取締役社長に就任した。

(株)ウィルコム(港区虎ノ門3-4-7、設立平成2年10月、資本金50億円、久保田幸雄社長、従業員1058名)は、2月18日東京地裁に会社更生法の適用を申請した。申請代理人は國谷史朗弁護士(大阪市北区堂島1-1-5、弁護士法人大江橋法律事務所、電話06-6341-7406)。負債総額は2060億円(平成21年12月末時点)にのぼり、通信業者としては戦後最大の負債規模となった。

同社は、ジーエルグローリーリーシング(有)が前身。当初はレバレッジド・リースを行うスキーム上の必要から設立された特別目的会社(SPC)で、実質的には休眠状態にあった。平成16年10月に旧:ディーディーアイポケット(株)の営業権を継承し、PHSサービスを開始するとともに、ディーディーアイポケット(株)に商号を変更。同17年2月現商号に変更した。

平成20年3月期は新機種導入や新サービス料金(新つなぎ放題)などが奏功し、営業収益は2540億7300万円と過去最高を計上。その後、加入者数が頭打ちとなり、同21年3月期は2025億700万円と減収に転じるが、当期純利益は59億7500万円となった。

平成22年3月期に入り、現行のPHS事業に加え、次世代PHS「WILLCOM CORE XGP」を展開していくにあたり既存借入金のリファイナンスの必要が生じ、金融機関と交渉を行ったものの、過去の設備投資に伴う多額の借入金から合意が得られず、同21年9月24日事業再生ADRを申請(21年9月末時点社債350億円、借入金995億円)。金融機関と社債圧縮および債権放棄の調整を行ったが一部で交渉が難航し、1月の債権者集会で再建計画の策定期限の1カ月延長を申し出ていた。

このため、企業再生支援機構の支援、新たなスポンサー・国内ファンドから出資を受けるとともに、金融機関などの大口債権者とあらかじめ再建計画で大筋合意を得るプレパッケージ型(事前調整型)の法的処理の準備を進めていた。

中小企業保証機構(株)(大阪市西区京町堀1-4-16、設立平成17年9月、資本金8億3805万円、河村巧社長、従業員83名)は、10月15日東京地裁に民事再生法の適用を申請した。監督委員は清水建夫弁護士(中央区銀座6-9-7、銀座通り法律事務所、電話03-5568-7601)。日本振興銀行関連の倒産は(株)ラ・パルレに次いで2社目。負債総額は貸付保証を中心に1269億6200万円。

同社は、製菓・製パン業界向けの中間材及び情報提供、広告サービスなどを展開する「繁盛ネット」システムを展開していた旧:ビービーネット(株)(日本振興銀行グループ企業・旧:ヘラクレス市場上場企業、平成21年3月に中小企業投資機構(株)に商号変更)出資によりビービーネットファイナンス(株)として設立された企業。同社グループ並びにアライアンス企業が展開していた「繁盛ネット」の中小企業専門店会員を対象とした中小企業向けファイナンス事業などを展開していた。

また、平成19年11月には現商号に変更し、事業者と金融機関双方に対して事業者ローンに関する情報・ノウハウを提供する事業モデルに転換、提携先である日本振興銀行およびグループ企業などと歩調を合わせて事業を行っていた。同21年12月期には年商数億円程度を計上していたが、創業当初から多額の赤字を計上するなど不安定な推移が続いていた。こうしたなか、同22年9月に日本振興銀行が経営破綻したため連鎖して法的倒産を申請した。

JPエクスプレス(株)(港区虎ノ門2-10-1、設立平成20年6月、資本金250億円、代表清算人:藤野利行氏ほか、従業員30名)は、9月30日東京地裁から特別清算手続開始決定を受けた。負債総額は681億4900万円。

同社は、郵便事業(株)の宅配ブランド「ゆうパック」と日本通運(株)の宅配ブランド「ペリカン便」を統合する目的で、平成20年6月に両社出資で設立。同21年4月には日本通運から「ペリカン便」にかかわる事業を会社分割により継承した。

当初は、平成21年10月に郵便事業(株)側から事業が完全譲渡されるはずであったが、総務省から認可が下りず、統合計画に遅れが生じていた。その間、統合を見込んで行っていた先行投資が負担になる等で、同22年3月期の最終損益は599億円の大幅赤字を計上し債務超過に転落していた。こうした中、平成21年12月には郵便事業(株)と日本通運(株)との間で宅配便事業統合計画の見直しに関する合意がなされ、郵便事業(株)は、JPエクスプレス(株)を清算し、同社から宅配便事業を譲受され、「ゆうパック」として継承することを発表。8月31日には株主総会の決議により解散していた。

大和システム(株)(大阪市中央区西心斎橋2-2-3、設立昭和35年6月、資本金32億4072万円、広本和彦社長、従業員180名)は、10月1日大阪地裁に民事再生法の適用を申請した。監督委員は出水順弁護士(大阪市北区西天満4-7-1-204、北総合法律事務所、電話06-6365-7770)が選任された。負債総額は633億円。

同社は、東証1部に上場する大和ハウス工業(株)(大阪市北区)の出資の下、大阪大和ハウス販売(株)の商号で設立、平成17年4月東証2部に上場、同18年11月東証1部に指定となったが、同22年8月には再び東証2部へ指定替えになっていた。尚、同17年4月の東証2部上場を機に大和ハウスグループから実質独立した。

設立当初、大和ハウス工業(株)が展開するミニハウスの販売業としてスタートしたが、昭和38年に建築工事を開始、同58年には大型流通店舗の建築工事、平成8年10月にはマンション分譲、同10年7月には温浴施設「やまとの湯」の運営事業を開始した。不動産事業、建築事業、温浴事業の3本柱で展開し、大型商業施設の相次ぐ完成もあり、同19年3月期は過去最高の年商595億円を計上した。同20年3月期は年商が485億円にダウンしたものの、当期純利益は35億円と過去最高を更新した。

しかし、それ以降は不動産市況の悪化で計画案件の販売が思うように進まず、多額の棚卸資産評価損を計上、資金繰りが逼迫する事態となった。このため平成21年9月には金融機関全21行に対し、借入金の返済条件を変更することに成功したが、競合激化などで建築事業が振るわなかったうえ、マンション事業でも値引き販売が続いた。同22年3月期決算では、大幅な棚卸評価損を計上した結果、連結で約242億円の債務超過に陥ることとなった。

こうしたなか上場維持をしつつ経営体質の改善を図るため、平成22年6月に事業再生ADRを申請した。約250億円の債務免除等を含めた金融支援を骨子とする事業再生計画案を策定したが、9月10日には絞り込まれていた有力スポンサー候補から支援断念する申し入れがあった。

こうした状況下では、取引金融機関全員の同意を得られる見込みは極めて困難であると判断。10月1日に事業再生ADR手続の続行を断念して法的手続による再建を目指すことになった。

(株)プロパスト(渋谷区恵比寿1-30-1、設立昭和62年12月、資本金41億6945万円、津江真行社長、従業員33名)は、5月14日東京地裁に民事再生法の適用を申請した。監督委員には土岐敦司弁護士(成和明哲法律事務所、港区虎ノ門4-3-1、電話03-5408-6160)が選任された。負債総額は554億4700万円で、不動産会社の負債総額では今年最大。日本で初めてジャスダックにおける上場廃止基準の特例規定に従って、上場維持しながら民事再生法による再生を図るとしている。

同社は、不動産鑑定、コンサルティングを目的として昭和62年12月に(株)フォレストアイとして設立。平成4年1月にマンションディベロッパーに事業転換するとともに、社名を(株)プロパストに変更。デザイナーズマンションの自社分譲を手がけ、シリーズ展開はせず、マンション名称を1つ1つ違う名称とし、棟別の特性を活かした物件販売で同業との差別化を図り、業容を拡大してきた。

同18年12月にはジャスダック上場を果たし、連結子会社16社、持分法適用関連会社2社とともにグループを形成。最近では東京建物、伊藤忠都市開発との共同で江東区有明に大型分譲マンション「ブリリアマーレ」の販売をおこなっていたほか、従来の分譲に加え、SPCへの一棟販売も行い、業績は毎期伸張基調で推移。同20年5月期には売上高1021億5800万円をあげ、最終利益も110億8000万円を計上した。

しかし、平成21年5月期に入ってからは不動産市況の急激な悪化に伴い、売却が予定通りに進まず売上高は916億900万円に落ち込み、また都心部地価の大幅な下落による棚卸資産の評価損計上により最終利益は268億5900万円の損失となり、債務超過に転落した。

平成22年5月期に入り市況は改善せず、1月、2月には東京都及び東京国税局に販売用不動産及び預金口座が差し押さえられ、このため3月5日から社員24名を対象に15日間一時帰休を実施(3月23日終了)した。

茨城県住宅供給公社(水戸市大町3-4-36大町ビル、設立昭和27年5月、上月良祐理事長、従業員28名)は、9月28日水戸地裁に破産を申請した。負債総額は523億3600万円。

同公社は、茨城県の勤労者への住宅供給を目的として(財)茨城県住宅協会として発足。その後、地方住宅供給公社法が制定されたのに基づき茨城県及び水戸市、日立市、土浦市の自治体の出資により「茨城県住宅供給公社」となった全国51の地方住宅供給公社の1社で、茨城県の指導監督の下、住宅用地の取得、造成、販売及び斡旋等事業を行っていた。

しかし、バブル期に大量に購入した土地の価格がバブル崩壊以降の不動産市況低迷から下落し、購入した土地の販売が低迷、評価損も膨らみ平成17年度決算で債務超過に陥っていた。

このため茨城県は、平成18年度には向こう10年間のうちに保有土地を全部売却して同27年度に自主解散する支援策を打ち出したが、その後の少子高齢化による住宅購入層の減少、長引く景気低迷の影響による個人消費の伸び悩み、地価下落等により販売事業が低迷し、多額の有利子借入金によって生じる金利負担が運営を大きく圧迫していた。

平成22年8月24日には、橋本昌茨城県知事が定例会見で同公社を破産法に基づき解散する方針を正式に発表。9月22日の県議会にて破産処理に関する予算案と「第3セクター等改革推進債」発行の国への許可申請案等破産関連議案の可決を受けて、9月28日午前の公社理事会で破産方針を決議し今回の申請に至った。

茨城県が発行する三セク債の額は約380億7700万円にのぼり、15年をかけて償還する予定で、利子を含めた償還額は約400億円になる見通し。金融機関と国からの借入金の損失補填や回収不能となる県からの短期貸付金約268億円の整理に充てられる。

関連サービス

人気記事ランキング

全店休業のミュゼプラチナム、「新生ミュゼ」構想が判明 ~ 運営会社MPH・三原孔明氏インタビュー ~

運営会社や株主がたびたび変更されるなか、脱毛サロン・ミュゼプラチナムに注目が集まっている。ミュゼプラチナムは現在、MPH(株)(TSRコード:036547190、東京都港区)が運営している。だが、

2

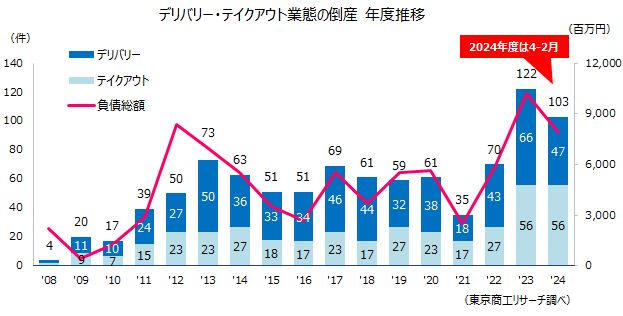

「デリバリー・テイクアウト」倒産 過去最多ペース、特需の終焉とコスト増が追い打ち

コロナ禍で脚光を浴びたデリバリー・テイクアウト専門の倒産が増勢をたどっている。2024年度は4-2月合計で103件発生し、過去最多の2023年度の122件と同水準のペースで発生している。

3

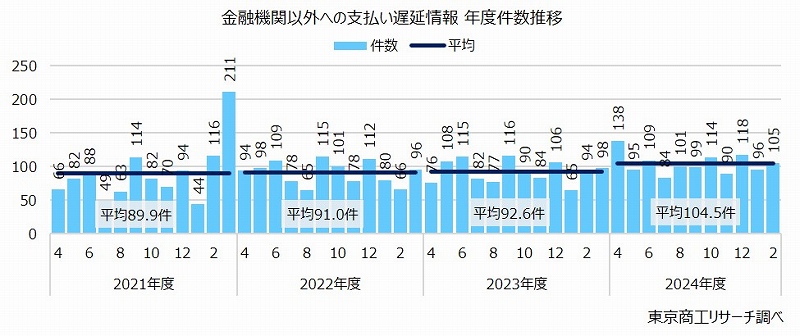

「支払い遅れ」が前年度を上回るペース 小・零細企業の苦境が鮮明に

あらゆるコストが上昇する中、資金繰りに窮して取引先への支払いが遅延する企業が増えている。東京商工リサーチが企業調査を通じて収集した2024年度(4-2月)の取引先への支払遅延情報は、累計1,149件に達し、すでに2023年度の1,111件を超えた。

4

中小企業の賃上げ率「6%以上」は9.1% 2025年度の「賃上げ」 は企業の85%が予定

2025年度に賃上げを予定する企業は85.2%だった。東京商工リサーチが「賃上げ」に関する企業アンケート調査を開始した2016年度以降の最高を更新する見込みだ。全体で「5%以上」の賃上げを見込む企業は36.4%、中小企業で「6%以上」の賃上げを見込む企業は9.1%にとどまることがわかった。

5

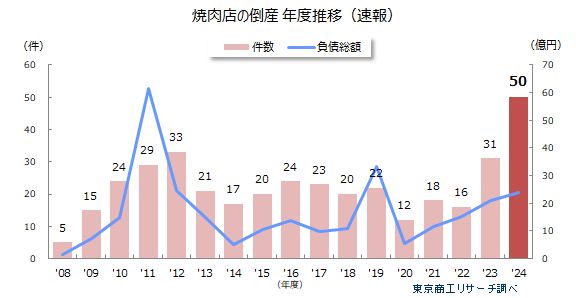

【速報】2024年度「焼肉店」の倒産が過去最多50件 物価高と人手不足、価格競争などマイナス要因重なる

輸入牛肉価格や光熱費の上昇、人手不足、大手チェーンの台頭など、いくつものマイナス要因が重なり焼肉店の経営が苦境に瀕している。